日本の税金は高いのか 海外と比べてみる

フリーランスとして活動すると、確定申告という所得税を確定させ、確定させた所得税を国に申告し、収める行為が必要になってきます。サラリーマンの方は所得税の計算と納税を会社のバックオフィスがしてくれるため、自分で確定申告をする必要がありません。しかし、フリーランスの方で一定以上の収入がある方は確定申告をする必要があります。

確定申告では所得税に関して確定させるものですが、それに伴ってその年の国民健康保険料、住民税、事業税なども自動的に算出されるため、非常に大事な制度となっています。

そこで、気になることがフリーランスとして活動していると、実際に確定申告で支払う税金は高いのか? ということです。まずは日本と海外の比較で日本全体として税金は高いのかということを見ていきます。

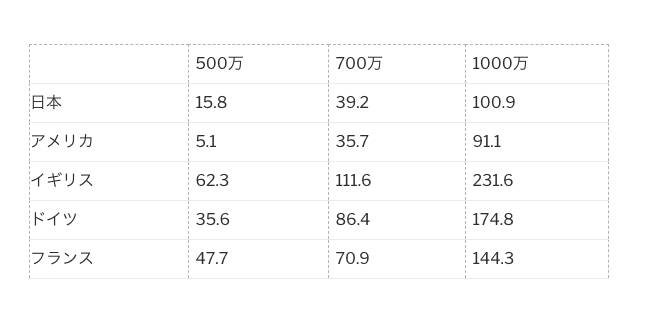

他の先進国(アメリカ、イギリス、ドイツ、フランス)と比較した場合の日本の税金ですが、結論から言うと高くはないです。具体的な比較は以下の表のとおりです。500万・700万・1000万の給与収入による所得税と住民税の合計を国際比較したもので、数字の単位は万となります。

この表を見る通り、他の先進国(アメリカ、イギリス、ドイツ、フランス)と比較すると日本の税金は高くないと言えます。どこの国も累進課税制度を取っており、給与収入が上がるにつれて納める所得税と住民税の合計も高くなっていることがわかると思います。

日本では、給与収入が1000万になると、その一割以上の金額となる100.9万円を納める必要があり、大変大きな金額となっていますが、特にヨーロッパの先進国だと日本よりもかなり大きな金額を税金として納めていることがわかります。

消費税をみても、日本は他の国々よりも低いことがわかり、日本の税金は比較的高くないと結論付けることが出来ます。

フリーランスのエンジニアと会社員のエンジニア 税金はどちらが高い?

続いて、フリーランスのエンジニアと会社員のエンジニアの税金はどちらが高いのかということに関して見ていきます。フリーランスエンジニアになるか迷っている会社員の方は納める税金によって手取りが大きく変わってくるため、必見です。

税金はどちらのほうが高いのかということに関して結論を述べると、ある程度節税対策を行っていれば、フリーランスエンジニアの税金の方が安く済みます。これは節税対策をすることによって、納める所得税が変わってくるからです。

例えば、年収1000万円のフリーランスと会社員がいた場合、手取り額はフリーランスの方が71万円ほど低くなります。これはフリーランスの場合の所得税が大きいためです。

そこで、フリーランスエンジニアの場合は納める所得税をできるだけ抑えることが肝となってきます。その所得税の計算方法については以下のとおりです。

①所得額=収入額ー経費額

②課税所得額=所得額ー所得控除額

③所得税額=課税所得額×所得税率ー所得控除額

計算式からわかるとおり、最終的な所得税額を小さくするためには経費額と所得控除額の2つを上げることがポイントとなります。それぞれ見ていきます。

まず、経費額に関してですが仕事で使う道具は経費額として計上することができます。例えば、仕事で使うパソコンや車、家も入ります。もし仕事で使う道具を買った際は領収書をもらっておきましょう。自宅で仕事をしている場合やお客様に接待をした場合でも経費として計上することができるため、どこまで経費として認められるのかということはチェックしておきましょう。

続いて所得控除額に関してですが、控除にも様々な種類があるので利用できるものは利用しましょう。所得控除・青色申告特別控除・専従者控除、保険系の控除、寄付系の控除などが代表的な控除です。特に、配偶者や家族従業員がいる場合は控除額の大きい控除が適用されるので、控除に関しては是非チェックしておきましょう。

フリーランスの方がこれらの経費額と所得控除額を上げることができれば、同じ年収の会社員よりも手取りを高くすることができます。常に節税の意識を持ち続けることは大変かもしれませんが、同じ年収の会社員の方よりも少しでも年収を上げるという意識を持って、節税に取り組んでみてください。

フリーランスのエンジニア 職種・業種によって税金が高い場合も

フリーランスのエンジニアとして活動していると、職種・業種によって税金が変わり、高くなる場合があります。この税金を個人事業主といいます。

個人事業税とは個人で営む事業にかかる税金であり、地方に納める地方税となります。確定申告している方は8月と11月に納税をすることとなり、その通知が事前に都道府県税事務所から送られてきます。

個人事業主税の計算方法については「個人事業主税=(収入額ー経費額ー専従者給与等ー各種控除)×税率」となります。

専従者給与等については家族従業員がいる場合に、一定額を経費とすることができます。また、各種控除の部分に関しては一年間営業していれば、事業主控除が290万円分が適用されます。

税率に関しては業種によって異なり、3〜5%なっていますが、ほとんどの業種では5%となっています。フリーランスエンジニアとして活動する場合も5%となります。実際の計算例は以下の通りです。

収入額=500万円、経費額=100万円の場合

(収入額(500万円)ー経費額(100万円)ー各種控除(290万円))×税率(5%)=5万5000円が支払う個人事業主税なります。

フリーエンジニアは税金をどれくらい払ってるの モデルケース

収入額=500万円、経費額=100万円、青色申告の場合

健康保険料=497314円、国民年金=195120円、所得税=199500円、住民税=304800円、個人事業税=55000円となり、

収入額(500万円)ー経費額(100万円)ー健康保険料(497314円)国民年金(195120円)ー所得税(199500円)ー住民税(304800円)ー個人事業税(55000円)=274万8266円が手取り額となります。

各種控除に関しては配偶者の有無、家族従業員の有無、入っている保険の種類など各々によってバラバラなため、今回のモデルケースでは各種控除を入れていません。実際は各種控除が適用され、手取り額はもっと高くなります。

まとめ

今回はフリーランスの税金 結局は高いのか? 色々と比べてみるというテーマで見てきました。いかがだったでしょうか。今回伝えたかったことは以下のとおりです。

・日本の税金は他の先進国に比べて高くはない

・フリーランスの方が経費額と所得控除額を上げることができれば、同じ年収の会社員よりも手取りを高くすることができる

・フリーランスでも職種・業種によって税金が高くなる

ということです。特にフリーランスエンジニアの場合は経費額と所得控除額によっては同じ会社員よりも手取りを上げることが出来るので、この2つは意識しておきたいです。

もしフリーランスエンジニアになると志している・フリーランスエンジニアだが、税金の高さが気になるという方は今回の記事を参考にして是非今年一年間の活動に繋げてみてください。

他にも『techcareer magazine』では

エンジニアやクリエイターの人生やキャリアのお役立ち情報を配信中!

#slackで活躍している日本人エンジニアのインタビューなど実際に現地へ足を運び取って来た情報も!

ぜひご覧ください!👉『techcareer magazine』

/assets/images/157668/original/2479620a-d63d-4d08-8d32-81a6e07d9ce7.jpeg?1437474701)

/assets/images/157668/original/2479620a-d63d-4d08-8d32-81a6e07d9ce7.jpeg?1437474701)