100の生業を持つ現代版百姓を目指す、破天荒フリーランスのざき山です。

複業メディア「ウィズパラ」では、サラリーマンの方、学生の方、フリーランスの方、問わず、『複業』という、これからの時代の新しい働き方を実現するために必要な知識・ノウハウを発信していきます。

2023年10月から、ついにインボイス制度が開始されましたね。

ちなみに、わたくしざき山はインボイスへの登録を見送るという判断をいたしました。

まずインボイス制度は、国(財務省や政府)が売り上げ1,000万円に満たない個人事業主に現在認められている消費税納付の免除制度にメスを入れて、消費税を徴収しようというのが導入理由の本質です。

ただ単に消費税納付の免除を無くしますというと、この国の多くの自営業者が反発し支持率が下がるため、わざと複雑にしてわかりにくくし、名称も「インボイス制度」という、あたかも社会に対して好影響を及ぼす洗練された制度と印象付けようとしてるような、よくわからないネーミングでこの制度が導入されたわけです。

まぁ、本来納付するためにクライアントから一時的に消費税を預かっているものを納付免除されているわけですからね。

この免除が無くなっても文句は言えない訳なんですが・・・。

ただこのインボイス制度は、登録せず(課税業者にならず)に消費税課税免除のままの状態でいる事も選択可能です。

しかしその際は、事業者がこのインボイスに登録しないフリーランスに仕事を発注する場合、その外注費を経費として計上することができないため、クライアントとしてみれば仕事を出したくなくなるというバイアスが働くわけです。

ですから、仕事が減るのが怖いフリーランスはインボイスに登録するしかないというわけです。

その上で、じぶんがインボイスに登録しない理由は、

・経費に計上できないという理由だけで、じぶんに発注しないのであればじぶんのサービスの価値はその程度のものだとわりきっていること。

(インボイスに登録しなくても仕事が減らない自信があったこと)

・インボイス登録に際し、本業以外の多くの手間が発生すること。

・国がわざと制度を複雑にしわかりずらくし、巧妙に税金を徴収しようというのが、シンプルに気持ち良くなかったこと。

以上です。

・・といきなり話しが記事の主テーマとズレましたが、今回は2024年1月1日から開始する「電子帳簿保存法」について解説していきます。

まぁ、この制度も一見、ペーパーレス化の流れを推進し、世の中を便利にしようという発想に見えますが、取り引きの流れを国が監視しやすくし、税金のとりっぱぐれを無くそうという意図が・・・見えちゃってますよね。

では、解説していきます。

電子帳簿保存法の基本

電子帳簿保存法とは何か?

電子帳簿保存法とは、国税関係(法人税法や所得税法など)の帳簿や書類を電子データで保存するときの取扱いなどを定めた法律です。

では「国税関係の帳簿」とは何か?

仕訳帳や総勘定元帳などの帳簿を指します。

では「国税関係の書類」とは何か?

決算関係書類(損益計算書、貸借対照表)や請求書、領収書などのことを指します。

各データの電子保存は、電子帳簿保存法上の要件を満たす方法で行わなければなりません。

今回ポイントとなるのは2024年(令和6年)1月1日以降、「電子取引のデータ保存」が完全義務化となることです。

電子帳簿保存の対象者は?

電子帳簿保存法の対象は、所得税や法人税の国税関係帳簿書類の保存義務者です。

法人税を納める義務がある普通法人と公益法人等、所得税の納税義務がある人のうち事業を営んでいるような個人事業主が対象になります。

法人や個人事業の規模は問われません。

要は我々フリーランスも、思いっきり対象者であるわけです。

電子帳簿保存のメリットとデメリット

電子帳簿保存はただのルールだから従うというだけではなく、メリットももたらしてくれます。(デメリットもありますが・・)

メリット

・保管スペースが不要になりペーパーレス化を促進できる

・業務効率化につながり本来業務に注力できる

・脱ハンコやテレワーク化を推進できる

デメリット

・要件を満たした機器を用意する必要がある

・スキャン作業や運用ルールの社内周知に手間がかかる

・電子帳簿保存法に違反した場合は罰則を課せられる

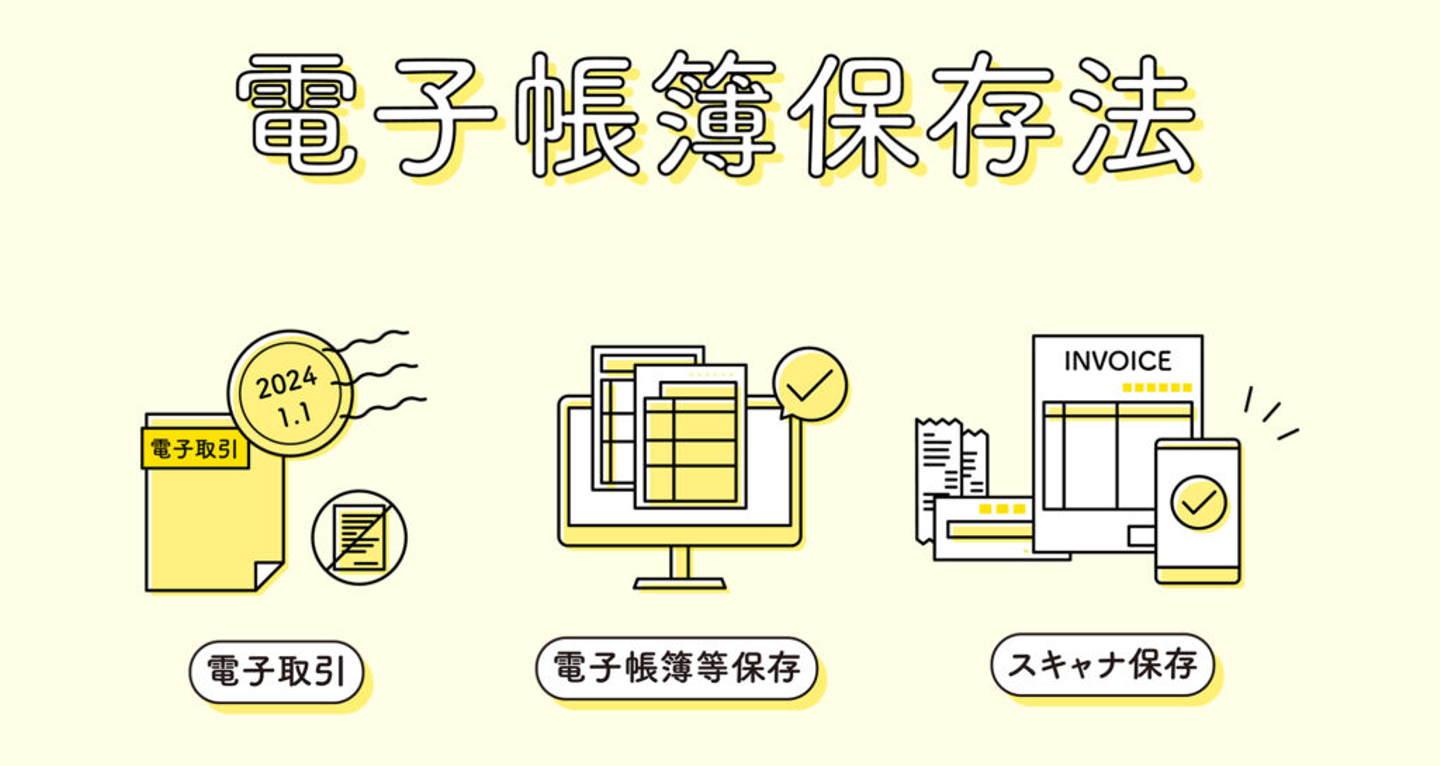

電子帳簿保存法の3つの保存区分

電子帳簿保存法の主な保存区分は、

①電子取引のデータ保存

②国税関係帳簿書類の電磁的記録による保存

③スキャナ保存

の3種類に分けられます。

特に対応が必要なのが、①電子取引のデータ保存となります。

例えば、取引先から電子メールやクラウドサービスを利用してPDFデータで請求書を受け取ったとします。

この場合、これまでは受け取った電子データを紙に印刷して保管することが認められていましたが、今後は電子データのまま保存しなくてはいけません。

②国税関係帳簿書類の電磁的記録による保存、③スキャナ保存についての対応は任意ですが、ペーパーレス化や保管コストの削減、書類の紛失・盗難・改ざんのリスクの軽減、帳簿書類の一元管理などといったメリットも多いため、導入を希望する場合は保存要件についてしっかりと把握しておくのが良いでしょう。

フリーランスのための電子帳簿保存の重要性

確定申告との関係性

個人事業主が電子帳簿保存法で義務付けられている要件に違反した際には、青色申告の承認が取り消されてしまう可能性があるため、注意が必要です。

青色申告者には様々な控除が認められていますが、それが取り消されると最大65万円の特別控除が受けられなくなったり、赤字の繰り越しができなくなってしまいます。

どういう経緯で違反扱いとなるのか・・どの程度であれば、違反に該当するのかなど、施行前という事もあり、かなり見えにくいですよね。

ひとまず、要件を満たしていると自分で断言できるレベルで対策を講じておきたいところです。

電子帳簿保存がもたらす節税ポイント

2020年分の確定申告から、青色申告特別控除の控除額が55万円に減額され、従来どおり65万円の控除を受けるには、e-Taxでの申告か電子帳簿保存が必要です。

(控除額はそのままに、e-Taxでの申告か電子帳簿保存への対応で控除額を増やせばいいものを・・・。)

前述で電子帳簿保存のメリットを挙げましたが、それらを享受しつつ少しでも節税するには、電子帳簿保存への対応が必要という事になります。

税務署とのやり取りでの利点

電子帳簿保存を徹底していく場合、今まで紙で保存管理していた帳票類が電子データで管理するわけですから、単純に税務署への納税でわざわざ出向く必要は無くなります。

都会ならいざ知らず、地方ではわざわざ税務署に出向くというのは多くの時間を費やすことにもなりますので・・。

さらに税務署なども納税の誤りなどをチェックしやすくなるわけで、社会全体の生産性が向上すると言っても過言ではありません。

電子帳簿保存法の具体的な遵守方法

①スキャナ保存

紙で受け取った書類の保存ルール

②電子帳簿保存

帳簿や決算書関係の保存ルール

③電子取引

電子で受け取った書類の保存ルール

2024年1月からデータ保存が

義務化するのは、③電子取引で

今後は「電子で受け取った書類はデータで保存しなければならない」ということになります。

適切な帳簿の作成と管理

例えば、

①Amazonや楽天市場で発行された領収書

②メールで受領した請求書

のようなものが電子取引データに該当します。

管理としてNGなのが

・書面出力での保存

・メールやECサイトで閲覧出来るだけの状態

OKな管理方法が下記になります。

・タイムスタンプを取引先に押してもらう

・タイムスタンプを自分で押す

・訂正記録が残るシステムを使う

・事務処理規定を作り運用する

Googleドライブに保存するだけでは保存のルールを満たしていません。

クラウド会計ソフトウェアの活用

われらが、freeeさんやマネーフォアワードを代表とするクラウド会計ソフトウェアも電子帳簿保存法への対応として、様々な機能追加・改変を行っています。

毎度、国の政策変更で振り回されてご苦労様です・・。

freee であれば、

freee会計全プランで、追加オプション料金は一切無しで電帳法の3つの主要な改正点※すべてに対応しています。

※電子帳簿保存法、改正のポイント

1.紙はスキャン・撮影して保存

2.電子取引は電子データのまま保存

3.会計帳簿は電子のまま保存

過少申告加算税の-5%を実現しており、もしものときの保険になります。

1000以上のサービスと同期して、ペーパーレスをよりかんたんになっています。

銀行明細やクレジットカード明細、業務システムのデータを、電子帳簿保存法の要件を満たした状態で、自動同期できます。

データのバックアップとセキュリティ対策

これからは帳簿類を電子データで保存・管理していくわけなので、データの消失・破壊やデータの情報漏洩リスクに備え、データのバックアップやセキュリティ対策を講じる必要があります。

■バックアップ・セキュリティ対策

・データの取り扱いルールの策定(例:必ず書類にパスワードをかけてから送付するといったルール)

・パスワード設定・暗号化・アクセス権限の付与

・データへのアクセスログを取得

・セキュリティ面で信頼のおける帳簿作成の会計ソフトを選ぶ(freeeでおけ)

・クラウドやRAIDのサーバを駆使して何重にもバックアップを行い、バックアップ作業自体も自動化しておく。

電子帳簿保存法に違反したときの罰則

前述の要件などの規定を守らず、それが悪質であると判断された場合や、税務調査に対して帳簿書類の提示要求に応じなかったりした場合は、次のような罰則が科せられることがあります。

青色申告の承認を取り消される

青色申告は、最大65万円の特別控除をはじめとしたさまざまな税金に関する特例が適用されることが特徴です。

この青色申告の承認が取り消されてしまうと、これらの特例が受けられないだけでなく、欠損金の繰越しもできなくなります。

同時に、青色申告の承認が解除されたという事実が、会社や個人としての信用を著しく損なってしまうことにも注意が必要です。

追徴課税や推計課税を課される

青色申告の承認が取り消されると白色申告者となってしまいますが、白色申告では、青色申告に適用されていた特例がないだけでなく、「推計課税」が課されます。

「推計課税」とは、税務署が推計して所得税や法人税の額を決定し課税をおこなうことです。

推計であるため、いわば税務署の言い値で税額が決められてしまうことになり、事業者としては痛い出費となります。

また、書類のデータ化や保存をきちんと行っていないということは、それ以外の国税関係帳簿書類も定められた方法で保管していないとみなされる可能性があります。

そこから、各税法の違反が疑われたり、違反しているとみなされたりすれば、さらに厳しい追及を受け、追徴課税を納めなければならない結果になる恐れもあります。

会社法により過料が科せられる場合もある

会社が電子帳簿保存法以外にも遵守すべき法律として、会社法があります。

会社法第976条には帳簿や書類の記録・保存についての規定があり、ここに規定されている保存義務に違反したり、虚偽の記帳を行ったりした場合は、100万円以下の過料が科せられます。

そのため、帳簿や書類の保存に関しては、電子帳簿保存法だけでなく、会社法についてもきちんと確認しておきましょう。

【簡潔まとめ】 結局、フリーランス目線では、何をしなければいけないの?

インボイスにしても、電子帳簿保存法にしても、最大の目的は国(財務省)が、下々の国民がどのようなお金の流れで商売をしているのかをより把握しやすくし、税金を獲りっぱぐれないようにするためです。

稼いだだけ決められた税金を払うのは、当然としても、法律施行の意図がバレると支持率が下がるのでわざとわかりにくくしているわけです・・・。

まぁ、それもバレていて、内閣支持率は過去最低更新となっているわけですが・・・。

とはいえ、ルールはルール・・・。

我々フリーランスは、結局、どう備え行動していくのか、超簡潔にまとめておきました。

結局なにをすればいいの?:

・電子データで受け取った請求書や領収書は「電子のまま」保存。

要件にのとった方法でしっかりデータ保全し、なんかあった時にすぐに取り出せればオッケー

・紙で受け取った領収書やレシートは紙で保存でオッケー(紙のものも全部スキャナやスマホで電子化しなければならないというのは誤解)

いつから?:2024年1月1日からやりましょう。

本業で忙しくなるならまだしも、インボイスや電子帳簿保存法でバタバタ忙しくなるのは、本当に勘弁してくれよという感じがしますね・・・トホホ。

/assets/images/6215548/original/b94f8ba1-48b5-4d33-bf0b-7261de4c1d44?1612496240)

/assets/images/6215548/original/b94f8ba1-48b5-4d33-bf0b-7261de4c1d44?1612496240)

/assets/images/6215548/original/b94f8ba1-48b5-4d33-bf0b-7261de4c1d44?1612496240)