不正検知システム」。

2018年の割賦販売法改正を受けてクレジット取引セキュリティ対策協議会が発表した「実行計画2019」でも、詳しく解説されています。

この記事では不正検知システムの仕組みやメリット・デメリットをまとめました。

自社への導入を考えている方の参考になれば幸いです。

クレジットカード不正利用を防ぐ不正検知システムとは?取引データや分析結果から危険性を判断する仕組み

「不正検知サービス」とは、

- 取引データ

- 検知サービスそれぞれのノウハウ

などの情報から、危険性を判断するシステムです。

危険性を判断することで不正利用・チャージバック発生のリスクを減らします。

参考:不正検知サービス | かっこ株式会社 – Cacco Inc.

クレジットカードの不正検知システムを利用するメリット

クレジットカードの不正検知システムを導入するメリットは、大きく分けて4つあげられます。

1.不正利用を未然に防ぐことができる

1つ目は不正利用を未然に防ぐことができる点です。

クレジットカードの不正検知システムで審査を行うタイミングは運用により異なりますが、最終的には出荷前に判断を確定して出荷停止などの対応を行います。

つまり「決済を行う前に取引の危険性を検知する仕組み」です。

不正検知システムで決済される前に異変を察知し取りやめることができれば、チャージバックの発生もせず、結果としてリスク回避に繋がります。

2.チャージバックのリスクを軽減できる

前項で説明した不正利用の未然防止により、チャージバックも削減できます。

チャージバックとは不正利用などの理由でクレジットカード会員が利用代金の決済に同意しない場合、クレジットカード会社が事業者様に対して支払いを拒絶できる仕組みです。

フィッシング詐欺やなりすましなどの不正利用から、消費者を守るために設けられています。

このチャージバックが発生し受入された場合、クレジットカード会社が売上の取消をします。

その取り消された売上・代金は、原則として

- カード利用者の本人確認がされている場合はカード会社

- 本人確認がされていない場合は加盟店

が負担します。

この「本人確認」とは

- 対面販売を行う店舗の場合は暗証番号の入力やサイン

- 非対面販売(ECサイト)の場合は3Dセキュア(本人認証サービス)

のことを指します。

しかし、運営上の都合から3Dセキュアを導入できていない加盟店も多数あるのが現状です。結果として、大半の場合チャージバック発生時の費用等は加盟店負担となっています。

▼チャージバックに関してはこちらでも詳しく解説しています。

2019.05.21

チャージバックとは?クレジットカードの不正利用による消費者の損害を防ぐ仕組み

3.購入完了までのステップが増えないためカゴ落ちのリスクを減らせる

2つ目は購入完了までのステップが増えないためカゴ落ちのリスクを減らせる点です。

例えば、3Dセキュアのように購入者にパスワードの入力を求める対策の場合、それを手間に感じ途中で購入を止めてしまう(カゴ落ち)可能性もあります。

対してクレジットカードの不正検知システムの多くは、購入者の注文フローに変化はありません。

購入者に追加の行動を求めることなく不正利用のリスクを軽減できるのです。

4.業務コストの削減につながる

目視・手作業によるチェックを行っていた場合は、不正検知システムの導入でそのコストを削減できます。

不正検知システムは担当者の有無に関わらず異変を検知できるため、

- 年末年始など人員の確保が難しい期間

- 繁忙期などの取引量が増加する期間

でも精度を下げることなく対応できます。

担当者の退職や移動による引継ぎや教育なども発生しないため、全体的なコストの削減につながります。

急増する不正利用被害。不正検知システムが注目される現状とは

日本クレジット協会の発表によると、2018年のクレジットカード不正利用被害額は235.4億円でした。また、2019年は上半期だけで137億円にも及んでいます。

不正検知システムが注目されているのは、こういった被害拡大の現状があるためです。

参考:クレジットカード不正利用被害額調査│一般社団法人日本クレジット協会

とくにクレジットカード番号の盗用による不正被害額は、被害額全体の81.7%。2019年上半期だけで111.9億円という額にまで及んでいます。

▼こちらの記事ではクレジットカードの不正利用の発生状況とその被害額について最新の情報をお伝えしています。

2019.12.18

【2020年最新】クレジットカードの不正利用の発生状況と不正被害額まとめ

クレジットカードの利用増加に伴い、不正利用の発生状況とその不正被害額は増加しています。 一般社団法人日本クレジット協会は、クレジットカードの不正利用の実態を明らかにするため、定期的に調査を行い、集計値を公開しています。 この記事では、不正の最新の結...

このような被害の増加を受けて、改正割賦販売法が平成30年6月1日(2018年)をもって施行されました。

改正後は決済代行会社や加盟店にも一定の義務が課されるようになり、リスクに応じた多面的・重層的な不正利用対策の導入が求められています。

具体的には、

- 本人認証(3Dセキュア)の利用

- 券面認証(セキュリティコード)の利用

- 属性・行動分析(不正検知システム)の利用

- 配送先情報の蓄積と利用

の4つの具体的な方策が掲載されています。この記事で解説している不正検知システムの導入も、そのうちの1つです。

これらは改正を受けてクレジット取引セキュリティ対策協議会が発表した「実行計画2019」でも詳しく解説されています。非対面取引において期待ができる不正利用対策と言えますね。

▼詳しくは関連記事をご覧ください。

2019.05.29

割賦販売(かっぷはんばい)やクレジットカードでの後払いを適切に規制し、消費者保護の内容等を定めた割賦販売法。 2018年6月に改正され、クレジットカード番号等の適切な管理や不正利用対策の義務化が定められました。 今までの内容に加えてクレジット事業者や加...

2019.06.14

2016年改正、2018年施行の割賦販売法。2020年3月が対応期限で東京オリンピックなど改正の背景とは

代金の支払いを分割して支払う割賦販売(かっぷはんばい)にて、公正で健全な取引を維持し、消費者を保護するための法律「割賦販売法」が直近では2016年に改正され、2018年に施行されました。 この記事では2018年に施行された改正割賦販売法の内容と、改正され...

それでは、ここからは具体的に不正検知システムの導入を検討している方に向けて

- 不正検知システムを利用することでチェックできる項目

- 不正検知システム利用時の発送までのフロー

といった詳細な情報を解説していきます。

不正検知システムを利用することでチェックできる項目

不正検知システムを導入した場合、例としては以下のような情報をチェックできます。

- 端末情報

- 配送先情報

- 名前や住所表記の揺れ

- IPアドレス

- 購入頻度や買い物の傾向

その他、不正利用に使われた配送先情報との照合や、電話回線が使われているかの疎通確認ができるサービスもあります。

不正検知システムを導入しない場合は、これらの項目を目視でチェックすることになり、人手による作業が発生します。

- 取引量が増加する期間は精度をキープするのが難しくなる

- 担当者によってチェック内容に差が生じる

といったケースも想定されます。

不正検知システムの導入はこういった問題の改善にもつながります。

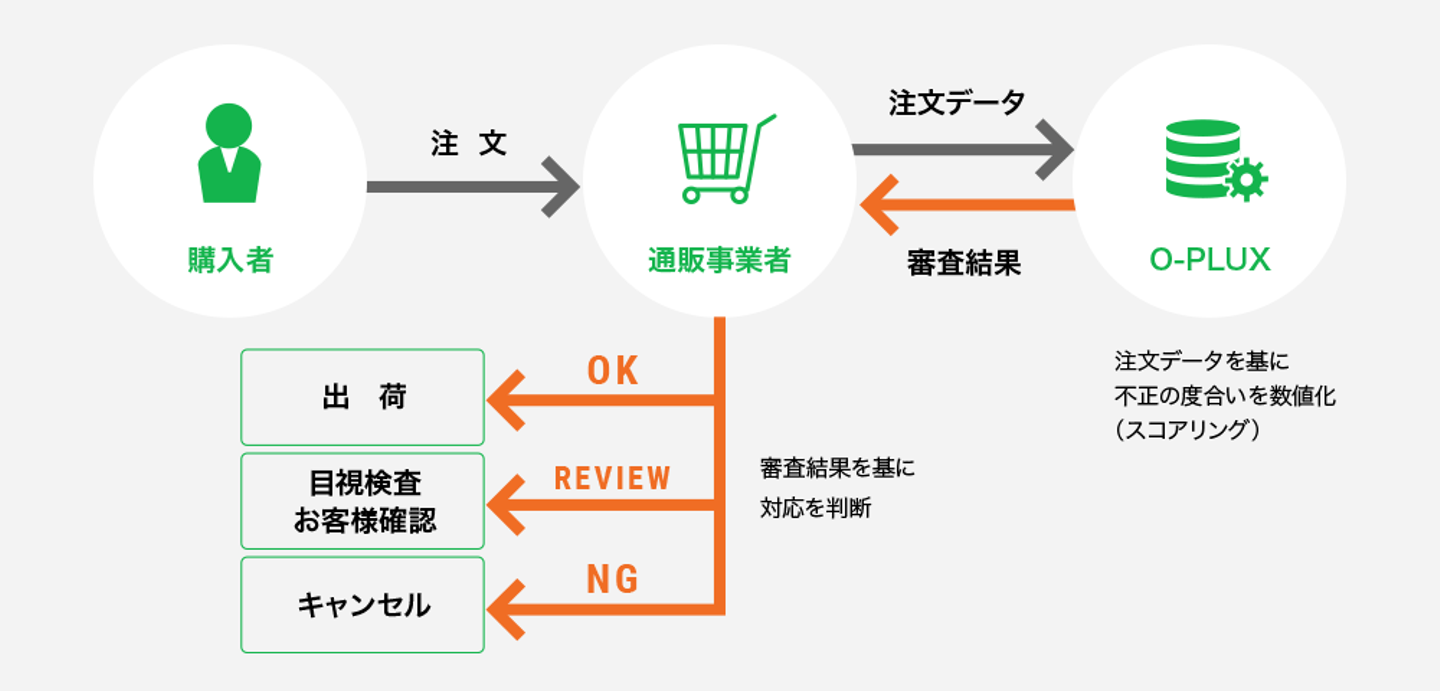

不正検知システム利用時の商品発送までのフロー

不正検知システムを利用した場合、業務・発送フローは以下のように変化します。

今回はECサイトなどの非対面決済を想定してまとめました。

※詳細は不正検知システムによって異なるため、あくまで一例です。

▼発送前目視確認のみの場合

- 注文情報を抽出(100件)

- 順番に目視確認(100件)

- 最終的にあやしい取引を確定(100件のうち、NG3件)

- 発送業務(97件発送、3件停止)

このように、目視確認のみの場合は取引情報をすべて人力で精査する必要があります。

1件ずつ確認するため時間もかかりますし、その間、問題のない取引の発送業務が滞ってしまいます。

また、基準があいまいな審査により不正注文を見逃していることも少なくありません。

▼不正検知システムを導入した場合

- 注文情報を抽出(100件)

- 不正検知システムで一括審査(100件)

- 不正検知システムから結果を受領(100件のうち、要確認15件、NG3件)

- 発送業務(問題ない82件の発送手続き、NG3件の停止)

- 「要確認」や「NG」の案件のみ目視確認(約18件)

- 発送業務(18件目視した中で問題ないと最終的に判断したもの。残りは停止)

対して不正検知システムを導入した場合は一括で注文情報を審査できます。

(100件程度の審査なら1分かからないシステムもあります)

この段階で問題のなかった注文はすぐに発送準備に取りかかれます。

あやしいと判断された注文だけをチェックすればよいため、目視確認の時間短縮、業務負担軽減にもつながります。

- どういった基準で取引を要確認とするか

- 異変のあった取引を保留にするか拒否するか

といった部分は不正検知システムによって変動するため、導入検討の際に確認しましょう。

クレジットカードの不正検知システム検討の際は広い視点で費用対効果を考慮して

クレジットカードの不正検知システムを利用する際、一般的には以下の料金が必要となります。

- 初期費用

- 月額料金

- 審査料金(審査件数あたりの費用)

不正発生による実際の被害額と比較するのはもちろんですが、不正があまりなくとも、社内での業務を洗い出して費用対効果を検討しましょう。

あやしい注文を担当者が毎日1時間以上かけてチェックしていた、というケースも多いものです。

クレジットカードの不正検知システム導入による新たな費用発生があっても、不正検知精度向上や、属人的な業務をシステムに置き換えるメリットと比較してみるとよいかもしれませんね。

具体的な不正検知システムとその導入事例

現在、正検知システムは多くの企業が導入しています。

例えばかっこ株式会社が提供する不正検知サービス「O-PLUX」は

- 代引き受取拒否

- チャージバック

- いたずら・後払い未払い

などの様々な目的に対応した導入事例を公式サイトで公開しています。

参考:導入事例│かっこ株式会社不正検知サービス「O-PLUX」

一例としては、ホームセンター「カインズ」のオンラインショップが増加する不正注文に対し導入。CSチームが毎朝行っていた目視チェックの工数改善に役立てました。

また健康飲料通販の先駆けであるサンスター株式会社は、大規模キャンペーン時に発生していた後払い決済の未払いへの対処として導入。未払い率の低下、目視審査のコスト削減を実現しました。

不正検知システムを導入の際は、それまでの実績を踏まえ、自社の運営にあうものを選択しましょう。

自社の方針にあった不正検知システムを導入し不正利用の対策を

この記事では不正検知システムについてまとめました。

販売している商材や運営規模、被害発生率などをもとに、自社のECサイトにあったものを選び、リスク回避に役立ててください。

自社の対策状況に不安があれば専門の事業者に一度問い合わせて、不正に関する最新情報を入手しておくのもよいでしょう。

この記事は、当社の運営するオウンドメディア「"不正検知・セキュリティ"を"考える"メディア」より引用しています。

/assets/images/5772374/original/02a70dba-5840-403c-8ef3-c94b1644048c?1605201085)