- TypeScriptエンジニア

- 法人営業

- JavaScriptエンジニア

- 他33件の職種

-

開発

- TypeScriptエンジニア

- JavaScriptエンジニア

- フロントエンドエンジニア

- Rubyエンジニア

- ReactNative

- Flutterエンジニア

- モバイルエンジニア

- サーバーサイドエンジニア

- AWSエンジニア

- Vue.jsエンジニア

- Pythonエンジニア

- 機械学習エンジニア

- AIエンジニア

- エンジニアリーダー

- プロジェクトリーダー

- TypeScript

- インフラエンジニア

- バックエンド

- AWS

- ロボットソフトウェアエンジニア

- React

- PM/PMO

- Python

- PHP

- Reactエンジニア

- PHPエンジニア

- PMO

- PoCエンジニア

- Ruby on Rails

- ネットワークエンジニア

- バックエンドエンジニア

- Ruby

- Java

- ノーコードAIスタートアップ

- ビジネス

不動産収入がある場合の確定申告のやり方

不動産所得。

カッコいい響き。

不労所得(働かなくてもお金を生み出す)って魅力的ですよね。

「サラリーマン大家」なんて言葉もあり、

不動産を副業としてアパートを賃貸してるよって方や、

そうなりたいなーと考えてる方もいらっしゃるかと思います。

ここでは、

『副業で不動産投資って実際どうなの?』という話、

つまり、

どういう物件がいいかとか、最初の借入金はどのくらいがいいかとか…

そういうお話はしません。(むしろ教えて。)

ここでは、

不動産収入の確定申告ってどうやるの?という、

その確定申告のやり方ついてお話をしたいと思います。

所得(儲け)には、色々種類があって、

お給料は「給与所得」、

フリーランスの仕事の儲けは「事業所得」、

配当は「配当所得」…

など10種類あります。

そして、賃貸アパートなどの家賃収入の儲けは「不動産所得」になります。

そして、フリーランスSEとしての儲けである「事業所得」を計算するための決算書と、

家賃収入の儲けである「不動産所得」を計算するための決算書は、

違う様式のものを使います。

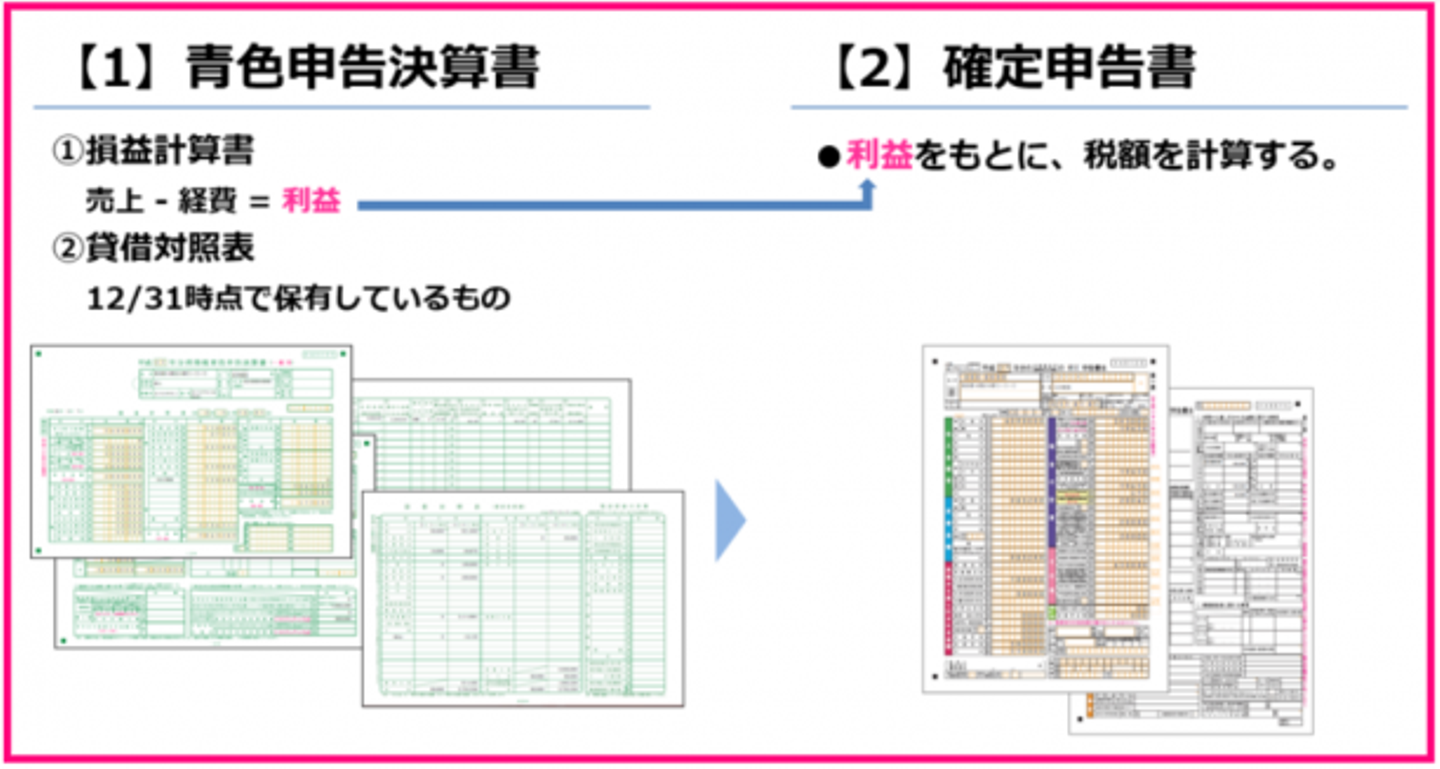

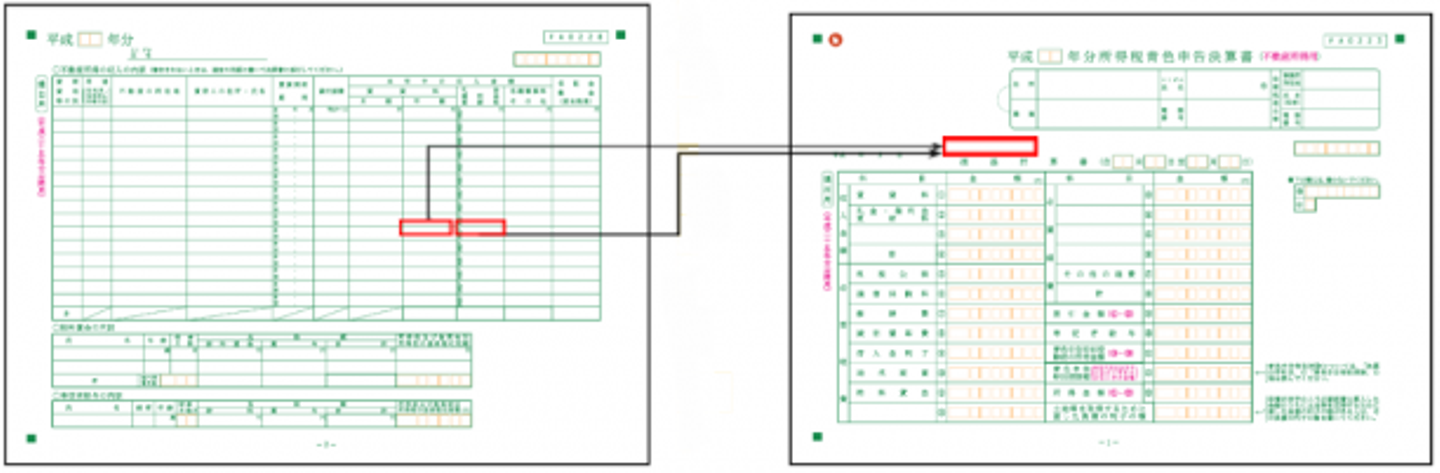

ところで、「決算書」(左)と「申告書」(右)の関係はこのようになっています。

青色申告決算書と確定申告書

まず「決算書」(左)で儲けを計算し、

次にその儲けをもとに「申告書」(右)で税額を計算するのです。

そして、この「決算書」(左)には、

フリーランスの事業所得を計算するためのものと、

不動産所得を計算するためのものの2種類があるということなんです。

どちらも、

ということに変わりはありません。

では、不動産所得を計算するための「売上」と「経費」についてみていきましょう。

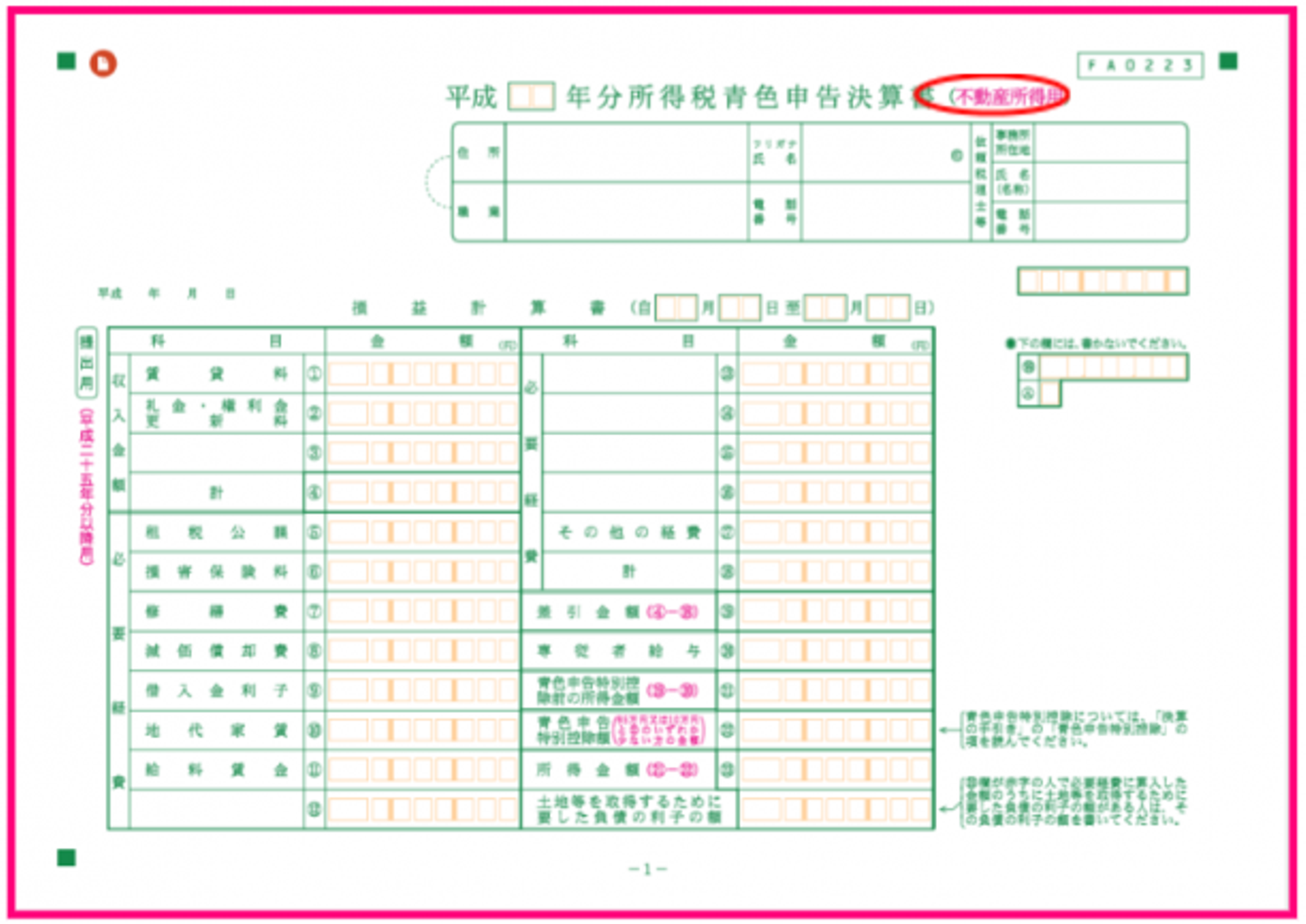

不動産所得用の青色申告決算書

決算書の一枚目の右上に「不動産所得用」とありますね。

これを使います。

「一般用」(フリーランスとしての事業用)との主な違いは、

収入が「賃貸料」「礼金・権利金 更新料」欄になっていること。

その他の収入があれば空欄のところに追加できます。

(あまりないかも?)

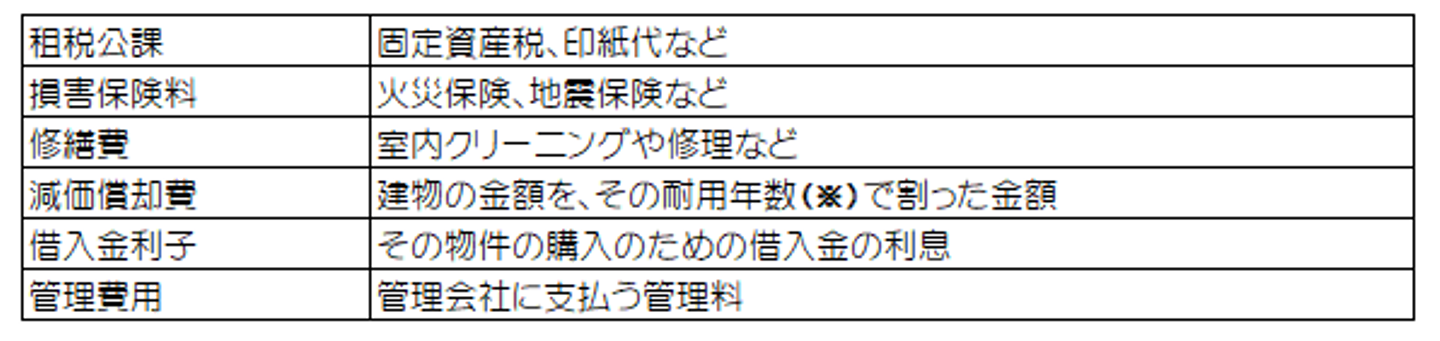

経費の欄には、下記のようなものを記入します。

(※耐用年数は、その建物の構造などにより決まっています。詳しくはこちら>>)

その他、必要な項目があれば、自分で科目を作って、

下の方の空欄に記入することができます。

会計ソフトでも作れます。

第二面には、それぞれの部屋を借りている人の名前や月額賃料、

礼金や更新料などを入れます。

会計ソフトでは、ここに入れた金額が集計されて、

第一面の収入の欄に金額が入るようになっています。

不動産所得用の青色申告決算書の金額の入れ方

ところで、不動産所得にも「青色申告」と「白色申告」があります。

「桃色申告」はありません。

フリーランスの事業所得(一般用)の青色申告については、「青色申告特別控除」といって、

儲けから最大65万円を引くことができます。

「不動産所得」も同様に青色申告特別控除を受けることができます。

(「青色申告承認申請書」を税務署に出す必要があります)

事業所得と不動産所得の両方がある場合には、

まず不動産所得から引いて、

引ききれなかった分を事業所得から引きます。

両方合わせて最大65万円引けます

(それぞれから65万円ずつは引けません)。

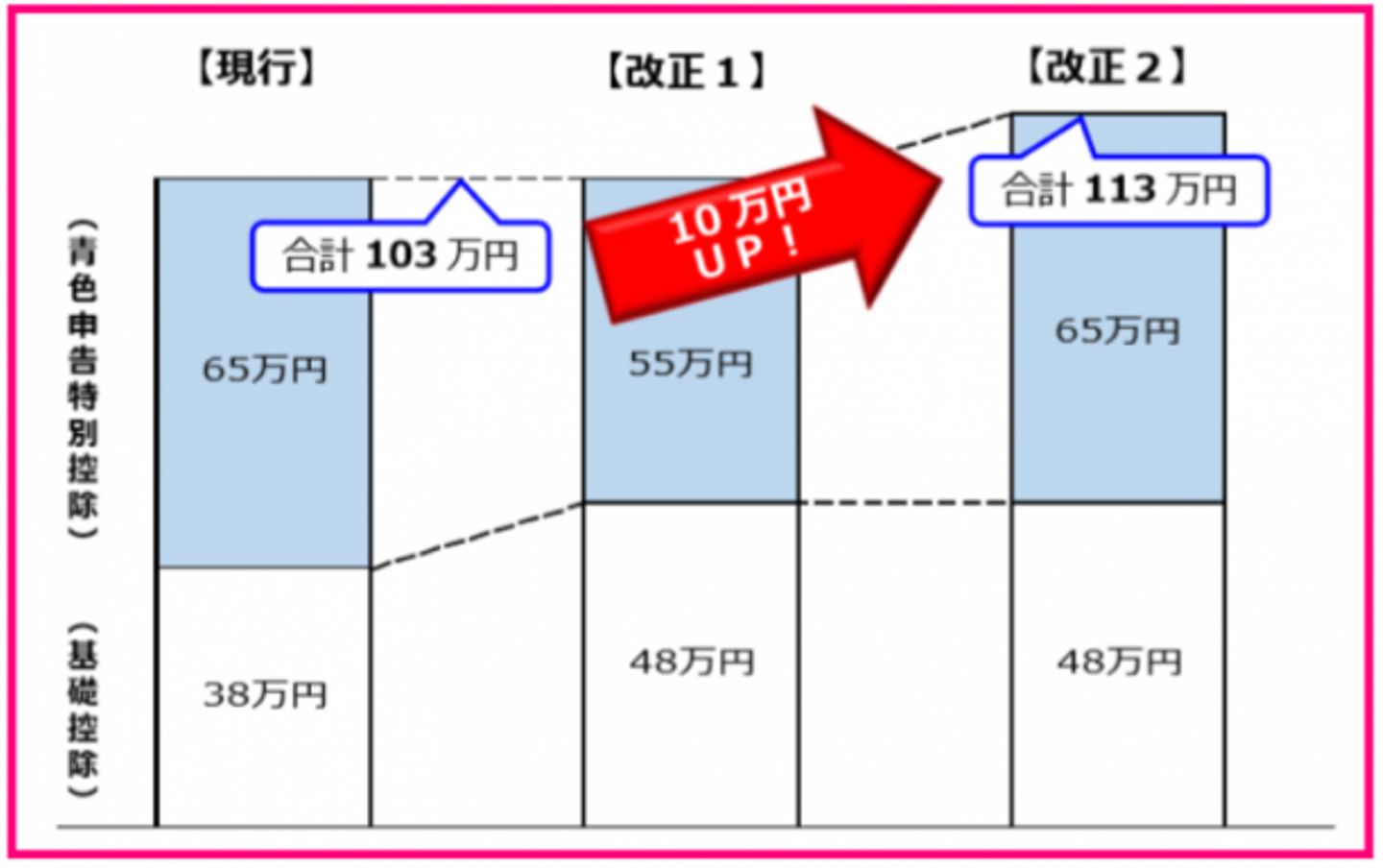

ちなみに、この青色申告特別控除、

2020年分以後は、65万円ではなく55万円に減ります(増税になる)。

ただし、基礎控除額が現行の38万円から48万円に増え(減税になる)、

電子申告をするなどの一定の要件を満たせば、

青色申告特別控除は今と変わらず65万円です。

青色申告特別控除額の改正に伴う金額の変動(国税庁HPより)

事業所得と不動産所得の両方がある場合には、

「決算書(一般用)」と「決算書(不動産所得用)」の2つの決算書を作って、

「申告書」で合算します。

「申告書」では、

その他にも所得があれば(給与所得とか株の配当所得や譲渡所得とか)

それらもぜーんぶ合算して、税額を計算します。

/assets/images/3526732/original/8a7a7e51-8420-474c-9f7a-3ecfa82b14c6?1636966519)

/assets/images/3526732/original/8a7a7e51-8420-474c-9f7a-3ecfa82b14c6?1636966519)

/assets/images/3526732/original/8a7a7e51-8420-474c-9f7a-3ecfa82b14c6?1636966519)

/assets/images/5826948/original/8a7a7e51-8420-474c-9f7a-3ecfa82b14c6?1606360725)